Taxe d’habitation sur les résidences secondaires : calcul et plafond 2023

Résidence secondaire : qui doit payer la taxe d’habitation ?

Les propriétaires d’une résidence secondaire (maison ou appartement) doivent s’acquitter de la taxe d’habitation. Son montant dépend de la situation du contribuable au 1er janvier de l’année d’imposition et de la valeur locative cadastrale de l’habitation. La taxe d’habitation constitue un impôt local dont le calcul repose sur la valeur locative d’un bien immobilier et concerne tous les locaux affectés à l’habitation.

En 2013 a débuté la mise en place d’un dégrèvement progressif de la taxe d’habitation sur les résidences principales. Depuis le 1er janvier 2023, plus aucun contribuable ne paie de taxe d’habitation sur sa résidence principale. En revanche, la réforme sur la taxe d’habitation ne s’applique pas aux résidences secondaires. Les propriétaires doivent continuer de la payer, sous peine d’une amende de 150 euros.

A noter : les redevables doivent payer la contribution à l’audiovisuel public si leur résidence secondaire est équipée d’un téléviseur.

Calcul de la taxe d’habitation pour une résidence secondaire

L’administration fiscale calcule la taxe d’habitation sur la résidence secondaire pour l’année entière en fonction de la situation du contribuable au 1er janvier de l’année d’imposition.

Elle est calculée d’après la valeur locative cadastrale du logement et de ses dépendances par application d’un taux voté par la collectivité locale du lieu de situation du bien immobilier. Le montant de la taxe est obtenu en multipliant la valeur locative par un taux d’imposition.

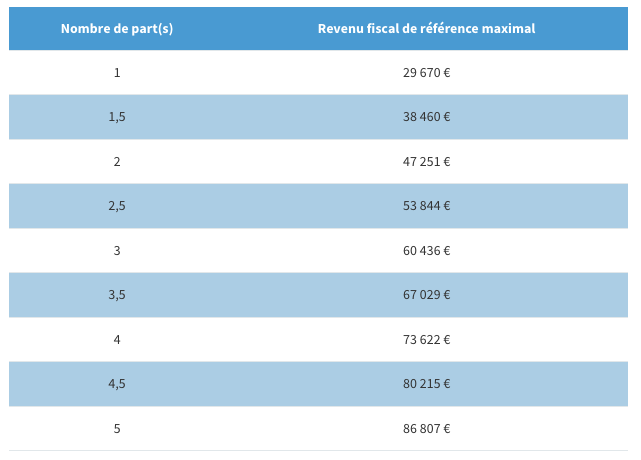

Plafond de revenus taxe d’habitation des résidences secondaires 2023

Les propriétaires de résidences secondaires peuvent être exonérés de la taxe d’habitation en fonction de leur revenu fiscal de référence.

Source : Service Public • Réalisé avec Flourish

Majoration de la taxe d’habitation des résidences secondaires

Les communes situées en zone tendue peuvent appliquer une majoration de la taxe d’habitation sur les résidences secondaires. Sont considérées comme zone tendue, selon le site de Service Public, les :

- Communes appartenant à une zone d’urbanisation continue de plus de 50.000 habitants avec déséquilibre marqué entre offre et demande de logements

- Communes qui présentent notamment une proportion élevée de logements affectés à l’habitation autres que ceux affectés à l’habitation principale

Si la résidence secondaire est inoccupée depuis au moins un an au premier janvier de l’année d’imposition, elle est soumise à la taxe sur les logements vacants. Les communes ont la possibilité d’instaurer une majoration entre 5 et 60 % de la part de cotisation de taxe d’habitation qui leur est reversée pour les résidences secondaires.

Cas d’exonération de la majoration de la taxe d’habitation

Certains propriétaires de résidence secondaire ont la possibilité de demander à être exonérés de cette majoration s’ils remplissent l’une des conditions suivantes :

- Leur activité professionnelle est proche de leur résidence secondaire et les oblige à y résider

- Être dans l’impossibilité d’affecter le logement à un usage principal pour une cause étrangère à leur volonté. Par exemple des travaux de longue durée.

- Conserver la jouissance exclusive de l’habitation qui constituait leur résidence principale avant d’être hébergé durablement dans un établissement de soins.

Pour bénéficier de cette exonération, il convient d’en faire la demande auprès du Service des Impôts du lieu de situation de la résidence secondaire. Vous pouvez le faire en ligne, sur place ou par courrier.

Paiement de la taxe d’habitation sur les résidences secondaires

Les avis d’imposition de taxe d’habitation pour les résidences secondaires sont envoyés au cours du dernier trimestre de l’année. En cas de retard dans les 45 jours suivant la date de mise en recouvrement, le propriétaire aura une pénalité de 10% de l’impôt dû.

(Source : capital.fr – Image : freepik.com)