Observatoire Crédit Logement/CSA : « Quand la baisse des taux est de retour… »

Observatoire Crédit Logement/CSA : « Quand la baisse des taux est de retour… »

La baisse des taux des crédits était attendue et si tout se passe sans anicroche, elle annonce le retournement de conjoncture des marchés immobiliers. Analyse et prévisions de Michel Mouillart, professeur émérite d’économie, FRICS, dans le cadre d’un nouvel opus de l’Observatoire Crédit Logement/CSA.

Beaucoup attendent un redémarrage de l’activité salvateur, capable de mettre fin à cette crise dont les cicatrices (déconvenue des agents commerciaux, fermeture d’agences immobilières, faillites d’entreprises de construction et de promotion, …) vont pourtant mettre un peu temps à se refermer.

Car le rythme de la baisse peut être freiné par une nouvelle dégradation des relations internationales, un renforcement des tensions sur les marchés des matières premières et de l’énergie et une BCE inquiétée par le risque inflationniste induit. Mais cela relève évidemment de l’incertitude et le scénario actuellement le plus probable est celui de la poursuite de la baisse des taux.

Pour autant, la reprise des marchés va être bridée, par la volonté de la Banque de France et du ministre de l’Economie de ne pas desserrer l’accès au crédit immobilier. La demande bénéficiant d’une meilleure capacité à acheter ne pourra qu’imparfaitement s’exprimer. La reprise va être lente et hésitante dans un premier temps, pour s’installer plus franchement à partir du second semestre 2024 si tout se déroule bien.

Une baisse des taux des crédits immobiliers tant attendue

En janvier 2024, le taux moyen des crédits du secteur concurrentiel (hors assurance et coût des sûretés) s’est établi à 4.15 % d’après l’Observatoire Crédit Logement/CSA.

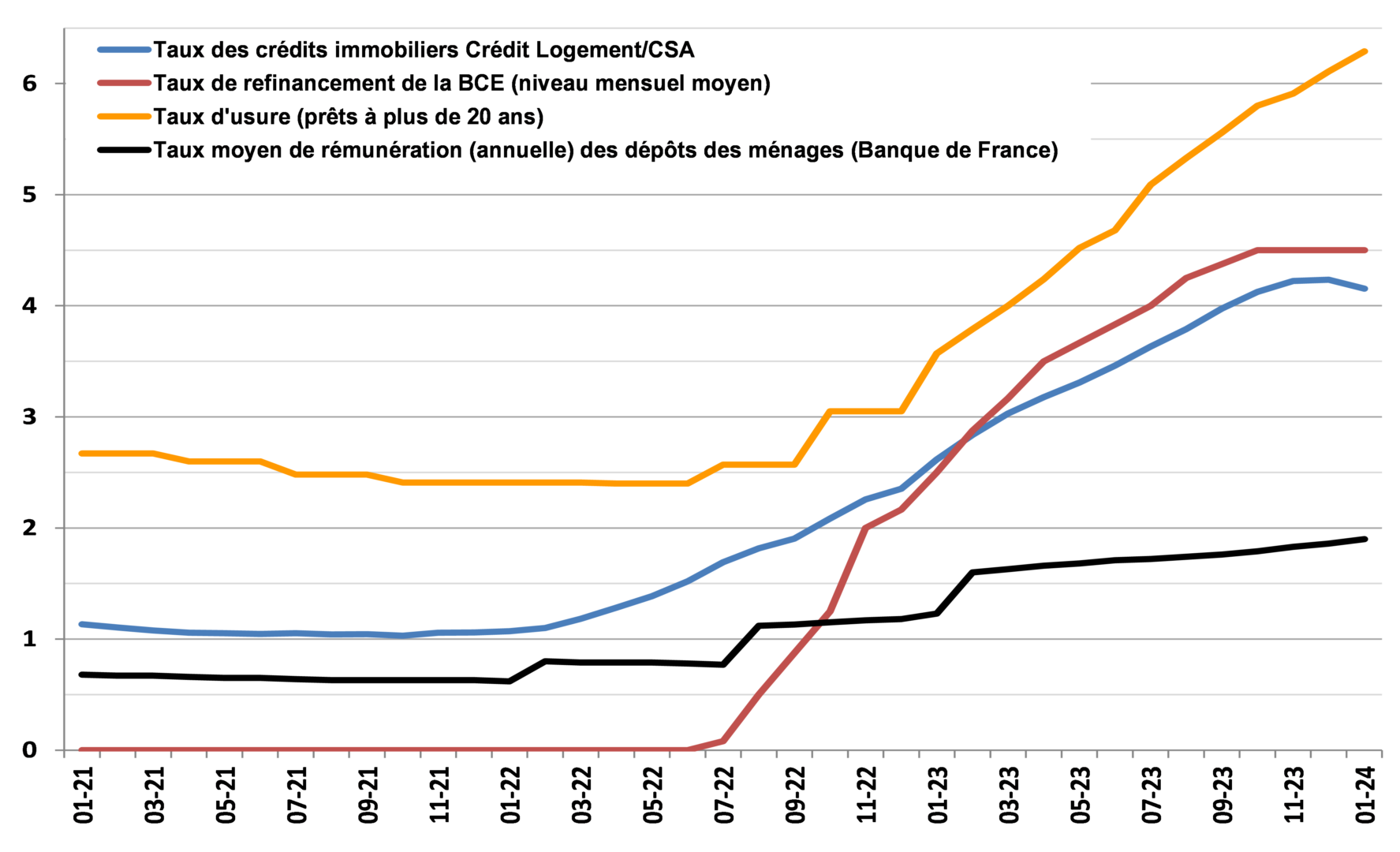

Après deux années d’une progression souvent rapide, le taux moyen des crédits s’était établi à 4.24 % en décembre 2023 (contre 1.03 % à son minimum historique, en octobre 2021). Mais dès novembre dernier, la hausse était devenue moins rapide : avec + 9 points de base (pdb) sur un mois, après + 18 pdb en moyenne mensuelle durant les dix premiers mois de l’année. Et en décembre l’augmentation n’avait été que de 2 pdb, annonçant l’inflexion de la courbe des taux. Pour la première fois depuis juillet 2022, le principal taux de refinancement de la BCE était en effet resté stable depuis deux mois et le taux moyen de rémunération des dépôts des ménages n’avait que faiblement cru. La profitabilité des nouveaux crédits accordés a pu s’élever et permettre aux banques de « marger » sans avoir recours à une hausse rapide des taux des crédits.

La baisse du taux moyen constaté en janvier est alors remarquable : elle est rapide (9 pdb) et peut-être surtout, elle intervient à une période de l’année plus habituée à la stabilité qu’à la baisse. Mais cette année, alors que le taux de la BCE est resté une fois encore stable et que la profitabilité de la production nouvelle se maintient, les établissements bancaires cherchent à redynamiser le marché des crédits immobiliers. Habituellement, de telles baisses interviennent quelques semaines plus tard, à l’arrivée du printemps. Mais cette année, face à une demande atone, ce changement de calendrier s’imposait : en dépit du signal paradoxal envoyé par la Banque de France qui choisit de re-trimestrialiser et de relever de manière substantielle les taux d’usure, « comme si » elle espérait ainsi continuer à peser sur la demande et les marchés immobiliers.

En outre pour une baisse du taux moyen de 9 pdb en janvier sur l’ensemble du marché, on constate une diminution de 22 pdb sur les prêts à 25 ans qui pèsent à eux seuls 51.5 % de la production totale de crédits immobiliers. Donc, sur des prêts généralement accordés à des primo accédants plutôt jeunes et plus fréquemment moins aisés que les emprunteurs choisissant des durées plus courtes : les banques s’efforçant ainsi de soutenir une clientèle qui ne pourrait sans cela réaliser ses projets immobiliers. Sachant que les prêts à plus de 25 ans ne représentent que 0.3 % de l’ensemble de la production …

L’année commence donc avec un mois de janvier encourageant, mais néanmoins en demi-teinte : certes les taux des crédits ont reculé, mais l’accès au crédit n’a pas été desserré par la Banque de France. Et les incertitudes économiques se renforcent, donnant raison aux scénarii macroéconomiques qui prévoient un ralentissement supplémentaire de l’économie française en 2024. Mais avec le ralentissement de l’inflation qui se confirme, les intentions de réalisation de projets importants s’améliorent en janvier pour le troisième mois consécutif, d’après l’enquête mensuelle de conjoncture réalisée par l’INSEE auprès des ménages.

Aussi, comme souvent lorsque le marché se ressaisit, le mois de janvier enregistre un rebond de la demande de crédits immobiliers : ce mouvement saisonnier s’était par exemple déjà observé en janvier 2019. Et cette année la production de crédits augmente de 8.5 % par rapport à décembre dernier, avec un nombre de prêts accordés en hausse de 16.5 % sur un mois ! Le rebond est bien sûr encourageant, mais la reprise va être lente et hésitante. Par exemple le nombre de prêts accordés mesuré à fin janvier en niveau trimestriel glissant recule toujours, même s’il s’améliore : avec une baisse de 19.2 % en glissement annuel (contre – 52.1 % en juillet dernier).

Un scénario de décrue des taux presque certain

La plupart des scénarii macroéconomiques pour les années 2024 à 2026 présentés en décembre 2023 par les établissements bancaires s’accordaient sur un même constat, celui d’une croissance molle pour les années à venir en raison des risques pesant sur l’économie mondiale et de l’incertitude qui en découle sur les marchés financiers.

Mais dans ces scénarii pour l’économie française, le ralentissement de l’inflation paraît solide : avec + 2.3 % en 2024 et un retour vers l’objectif des 2.0 % à partir de 2025. Aussi, en l’absence de nouvelles sources de déséquilibres internationaux, la BCE devrait amorcer au cours du printemps un nouveau cycle de baisse de ses taux directeurs, tout en maintenant sa politique monétaire peu accommodante afin de ne pas risquer une reprise de l’inflation. Elle devrait ramener progressivement son principal taux de refinancement à 2.0 % en 2026, sachant que d’ici là, la baisse sera lente dans un premier temps (3.4 % en 2024, après 3.8 % en 2023).

Pour l’année 2024, le scénario associé au cadre économique et financier proposé par les instituts de conjoncture est donc celui d’une stabilisation du taux des crédits immobiliers, en niveau annuel moyen : 3.60 % en 2024, contre 3.59 % en 2023. Mais avec une tendance à la décrue qui devait déjà être relativement lente durant le 1er semestre 2024, compte tenu de la prudente diminution des taux de la BCE et de la relative rigidité à la baisse des conditions de rémunération de l’épargne des ménages. De plus, ces hésitations vont être renforcées par la décision de la Banque de France de revenir à une actualisation trimestrielle des taux d’usure. Néanmoins, après être repassé sous les 4.00 % vers la fin du 1er trimestre (3.75 % au 2ème trimestre), le taux moyen devrait finir l’année 2024 à 3.25 %. Puis la baisse des taux se poursuivrait normalement en 2025 (3.10 % en 2025).

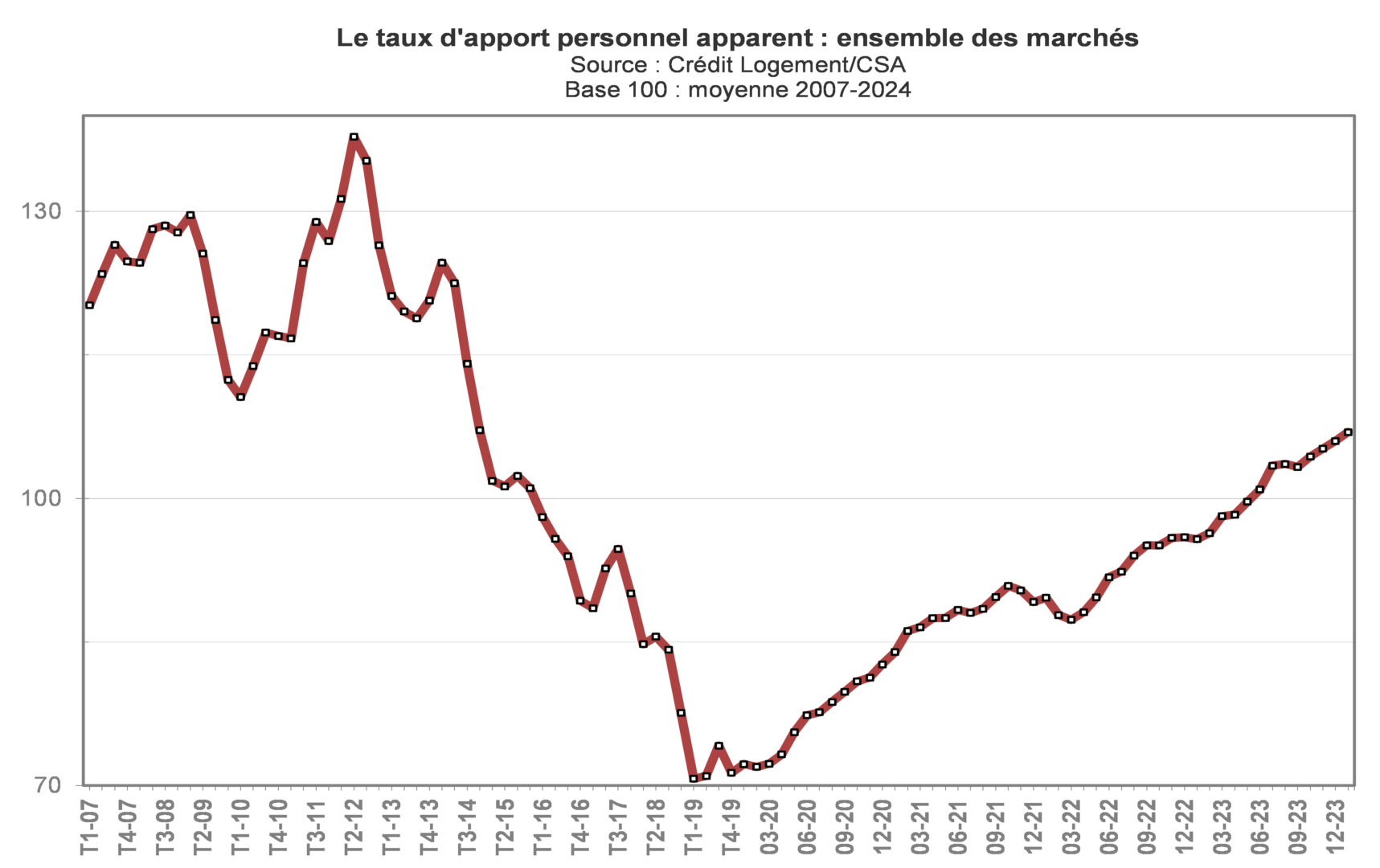

Du seul point de vue de la courbe des taux des crédits immobiliers, l’amélioration de la conjoncture ne peut donc faire aucun doute, même si elle doit être lente et hésitante dans un premier temps. Il convient en effet de se rappeler que si les taux ont commencé à reculer, la capacité d’emprunt des ménages est toujours de 15.6 % inférieure à son niveau de décembre 2022 d’après l’Observatoire Crédit Logement/CSA. En outre, si depuis janvier 2023 l’augmentation de l’apport personnel exigé par les banques a eu un effet dépressif sur la demande tout aussi puissant que la hausse des taux constatée, en revanche la hausse de l’apport personnel constatée depuis 2021 a exercé un effet dépressif sur la demande 4 fois plus puissant que l’augmentation des taux d’intérêt.

Mais la seule baisse des taux ne fait pas le printemps

La baisse du taux des crédits constatée en janvier constitue néanmoins une bonne nouvelle, bien sûr. Elle autorise à elle seule une diminution de 1.4 % d’une annuité, en moyenne. Elle ne devrait pourtant pas déclencher le retournement de conjoncture net et massif tant attendu : il faudra pour cela attendre encore quelques mois et de nouvelles baisses de taux.

Les candidats à un emprunt risquent en effet un rejet de leur demande si, de manière générale, leur taux d’effort dépasse les 35 % : donc, si leur apport personnel n’est pas suffisant et les obligerait à recourir plus abondamment au crédit. La réduction du taux des crédit à 4.15 % permet alors de faire rentrer sur le marché un peu plus de candidats à l’emprunt. Un peu plus, mais pas beaucoup plus puisqu’elle concerne (en théorie et ceteris paribus) ceux qui présentaient un taux d’effort avant la baisse compris entre 35 % et 36 % : autant dire, pas grand monde lorsqu’on se rappelle, à titre d’exemple, que la limitation décidée par le HCSF en décembre 2019 a sorti du marché de l’ordre de 120 000 candidats à l’accession (pour ne prendre que ce segment de marché) qui jusqu’alors disposaient d’un taux d’apport personnel inférieur à 10 % et donc un taux d’effort supérieur à 40 % (voire à 45 %) mais sans présenter de risque de défaut/surendettement, d’après l’Observatoire du Financement du Logement de l’Institut CSA. Permettre une baisse (théorique) de l’ordre de 1 point du taux d’effort « limite » ne représente potentiellement que quelques (petits) milliers d’opérations immobilières.

En revanche, si la baisse du taux moyen se poursuit et le conduit vers les 3.25 % en fin d’année 2024, la diminution d’annuité induite (en théorie et ceteris paribus) sera équivalente à un desserrement de la contrainte de taux d’effort « significatif » : de l’ordre de 4 à 5 points, équivalente à un élargissement du marché potentiel aux candidats qui auparavant supportaient un taux d’effort compris entre 39 % et 40 %. Le second semestre 2024 sera dans ce cas (bien) meilleur qu’aujourd’hui et 2025 sera véritablement l’année de reprise des marchés immobiliers.

Mais la probabilité pour que les marchés reviennent sur des niveaux d’activité comparables à ceux qui s’observaient en 2019, par exemple, n’est guère élevée. Tant que le rationnement de l’accès au crédit décidé par la Banque de France n’aura pas été assoupli (substantiellement), voire rapporté, une proportion non négligeable des candidats à un emprunt immobilier seront exclus du marché. Il suffit pour s’en rendre compte de se rappeler que depuis 2019, le taux d’apport personnel moyen des emprunteurs (donc de ceux qui sont passés sous le taux d’effort maximal imposé) s’est accru de 50 % : revenant ainsi à son niveau de l’été 2014 !

Car la crise qui se termine a « dévasté » une partie des milieux professionnels de l’immobilier : aucune profession ne peut prétendre y avoir échappé. Et même le secteur bancaire n’en sera pas sorti indemne : la capacité de production du secteur s’est nettement affaiblie, avec une faible probabilité de reconstitution à un horizon pas trop éloigné.

Et cela rappelle que la plupart des grandes crises et récessions qui ont affecté les marchés de l’immobilier résidentiel depuis le début des années 2000 ont des origines et des causes extérieures au secteur du logement. Ce ne sont pas, par exemple, les excès des spéculateurs ou les prix des logements trop élevés qui expliquent cela, même si beaucoup y voient encore l’origine de tous les maux : et notamment les autorités monétaires qui ont mis en œuvre le rationnement du crédit ou les décideurs publics qui ont choisi de laisser le secteur de l’immobilier « se purger de tous ses excès » ; sans même parler de milieux professionnels qui avouent ainsi leur difficulté (voire leur impossibilité) à « réguler » les marchés et préfèrent pointer la responsabilité des mauvais vendeurs…

Ce sont en revanche des décisions gouvernementales, budgétaires et/ou monétaires qui ont plongé le secteur dans la tourmente, comme cela a été souvent le cas : avec notamment, la crise américaine des subprimes en 2008, la décision de Benoist Apparu alors ministre délégué au Logement de supprimer le PTZ dans l’ancien à l’automne 2011, le confinement décidé lors de l’épidémie de la Covid-19 en 2020, sans parler évidemment du rationnement du crédit immobilier.

Source : journaldelagence.com – Image : freepik.com